Úvod do financí - KMA/ÚF

Jihočeská univerzita v Českých Budějovicích, Pedagogická fakulta, katedra matematikySměnky

- vznik 12. století, severní Itálie

- velký rozmach v 18.století - vznik celosvětového obchodního trhu

- její právní úprava nebyla jednotná

- 1930- v Ženevě mezinárodní konference o právu směnečném a šekovém - členy úmluvy se nestaly státy anglosaské

- rozdíly v koncepcích doposud nebyly překonány

- vystavování směnek a operace s nimi se řídí Zákonem směnečným a šekovým č.191/1950 Sb.

1. Charakteristika směnky

- Směnka je obchodovatelný, úvěrový cenný papír, z něhož vyplývá dlužnický závazek. Na základě této listiny má majitel směnky (věřitel) právo požadovat v určitou dobu, na určeném místě předem stanovenou směnečnou částku.

- Směnka je cenný papír dlužnický. Směnka uvádí vždy částku, kterou je třeba zaplatit, tím představuje směnečný závazek, a to v rámci peněžního plnění (Pokud by se jednalo o nepeněžité plnění, nebyla by tato listina směnkou, ale poukázkou.).

- Směnka je cenným papírem výplatním nebo výkupným. Tzn., že dlužník má po vyplacení směnečné částky nárok na vrácení směnky.

- Směnku ale nelze považovat za investiční cenný papír, protože ve většině případů je splatná do jednoho roku.

2. Funkce směnky

- Úvěrová: směnka je nástrojem krátkodobých obchodních úvěrů (poskytnutí zboží na dluh) a bankovních úvěrů (eskontní úvěr, akceptační úvěr)

- Platební - záměrem vystavení směnky je uskutečnění úhrady směnečné částky při splatnosti. Platební směnky se objevují ve dvou formách. V jedné směnka představuje úhradu jiné povinnosti (placení směnkou). Namísto původně stanoveného plnění se zde věřitel ze závazkového vztahu stane věřitelem ze směnky. Původní pohledávka je tedy nahrazena pohledávkou směnečnou. Druhou formou je placení prostřednictvím směnky. Toto je výsledkem dohody, že platební povinnost bude uskutečněna proplacením směnky věřiteli. Směnečný závazek umožňuje prostřednictvím směnky, před její splatností, získat úvěr (např. eskontní úvěr). Takto se uplatní i oběžná funkce směnek. Tyto směnky se často užívají v souvislosti s obchodními úvěry při dodávkách zboží nebo služeb.

- Zajišťovací : směnka představuje kvalitnější závazek než obchodní smlouva (zvýhodňuje svého majitele proti jiným věřitelům). Směnka může být použita jako zajištění u hypotečního úvěru a i u spotřebitelského úvěru.

- Úložná - zakoupení směnky z důvodu uložení volných finančních prostředků.

3. Druhy směnek

Směnka vlastní

vstupují 2 subjekty, a to- výstavce (je zároveň směnečný dlužník nebo-li směnečník, trasát) - má platit

- směnečný věřitel (majitel směnky, trasant) - má mu být zaplaceno

Výstavce v ní slibuje, že při splatnosti, v místě ve směnce určeném, zaplatí směnečnou částku. Tato směnka většinou obsahuje slovo "zaplatím" a stává se tak přímým závazkem výstavce směnky. Výstavce směnky ji v době vystavení předá věřiteli. Ten ji zpět předkládá výstavci v době splatnosti za účelem zaplacení směnečné částky.

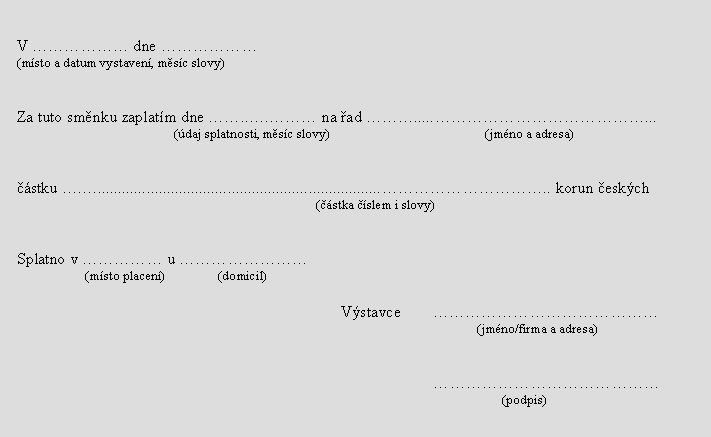

Vzor směnky vlastníSměnka cizí (trata)

vstupují 3 subjekty, a to- výstavce

- směnečný dlužník (směnečník, trasát)

- směnečný věřitel (majitel směnky, remitent, trasant)

Cizí směnka e příkazem výstavce jiné osobě (směnečníkovi, trasátovi), aby tuto směnku jejímu majiteli, na určeném místě a v určený den splatnosti zaplatil. Přímým dlužníkem se v tomto případě stává směnečník. Výstavce směnky je dlužníkem nepřímým, ale za zaplacení směnky stále odpovídá. Tento platební příkaz, na rozdíl od směnky vlastní, většinou obsahuje slovo "zaplaťte". Směnečníkovi (trasátovi) nevzniká závazek vystavením směnky, závazek mu vzniká teprve akceptem (přijetím) příkazu výstavce. Trasát nemá povinnost příkazu výstavce směnky vyhovět a směnku akceptovat. Výstavce směnky ji zašle směnečníkovi k přijetí (akceptu) a věřiteli předá již akceptovanou směnku. Majitel směnky ji v době splatnosti předkládá směnečníkovi, za účelem zaplacení směnečné částky.

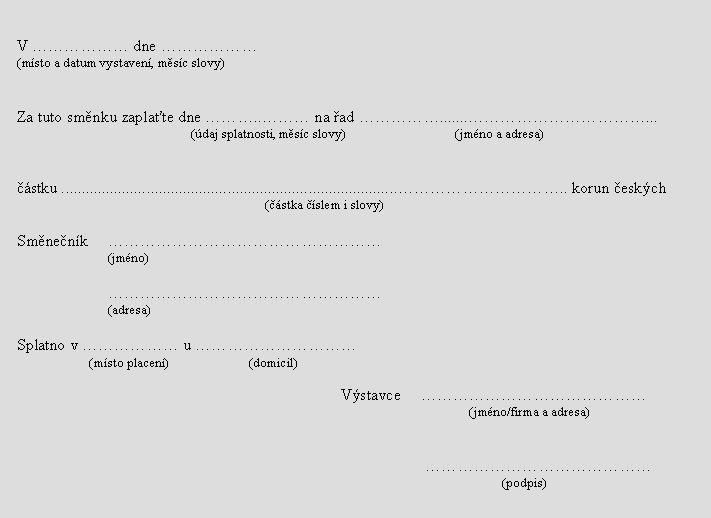

Vzor směnky cizí

4. Dělení směnek

- Podle důvodu vystavení dělíme směnky

- obchodní směnka - vystavuje se při prodeji zboží na úvěr

- finanční směnka- váže se na závazek neobchodního typu, např.finanční půjčky

- Podle lhůty splatnosti dělíme směnky

- denní směnka - obsahuje konkrétní den splatnosti

- datosměnka - má splatnost danou uvedením lhůty od data vystavení

- vistasměnka (na viděnou) - je splatná při předložení směnečnému dlužníkovi

- lhůtní směnka - obsahuje lhůtu, za kterou je splatná ode dne předložení

5. Náležitosti směnky

- označení listiny jako směnka

- bezpodmínečný příkaz zaplatit určitou peněžní částku

- jméno toho, kdo má platit- cizí směnka-směnečník (trasát), vlastní směnka - výstavce

- jméno toho, komu nebo na jehož řad má být placeno-u směnky cizí

- směnečná suma

- měna směnky

- určení splatnosti směnky

- údaj místa, kde má být placeno

- datum a místo vystavení směnky

- podpis výstavce

6. Doložky

Směnky mohou být opatřeny doložkami, např.:

- avizová doložka - proč byla na někoho vystavena směnka

- domicilační doložka- určuje kde má být směnka splacena, tzn. směnečná částka je splatná u osoby, která je odlišná od majitele nebo dlužníka

- rekta doložka- zbavuje výstavce závazku za akceptaci směnky (je bez ručení)

- úroková doložka - uvádí úrokovou míru

- prolongační doložka - prodlužuje splatnost směnky

7. Směnečné operace

-

Eskont směnky

- odkup směnky bankou před lhůtou její splatnosti, banka poskytuje majiteli tzv. eskontní úvěr, nevyplácí celou směnečnou částku, částka je snížena o bankovní diskont

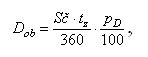

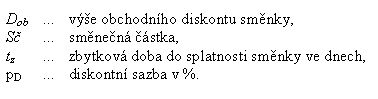

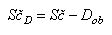

Diskontní směnečná částka

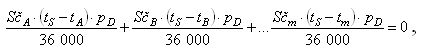

Eskont směnek na základě střední doby splatnosti

- klient eskontuje bance více směnek, které se liší datem splatnosti

- banka nevyplácí diskontované směnečné částky za jednotlivé směnky hned v době eskontu

- ve střední den splatnosti vyplácí najednou částku odpovídající součtu všech nominálních směnečných částek

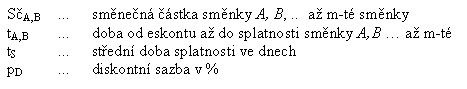

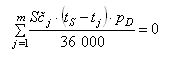

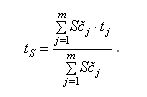

Střední den splatnosti

- den, ke kterému je současná hodnota všech eskontovaných směnek rovna součtu nominálních částek všech směnek.

Platí

Jiný zápis

- Reeskont směnky - následný eskont směnky, která již byla eskontována u obchodní banky, ze strany centrální banky (v ČR je to ČNB).

- Deponování směnky - banky emitují tzv. depozitní směnky, které prodávají proti složení peněz klientům, kteří je kupují za účelem zhodnocení svých peněžních prostředků. S touto formou směnky se občan může setkat nejčastěji.

- Směnečné inkaso - banka obstará inkaso směnky, a to přímo u dlužníka nebo prostřednictvím banky.

- Domicilování směnky - Domicilovaná směnka je směnka, která je na základě zvláštní doložky splatná u třetí osoby, jenž je odlišná od majitele směnky i dlužníka.

- Směnečný aval (směnečné rukojemství)- převzetí směnečného rukojemství za směnečného dlužníka. Aval se avalováním směnky zaručuje za to, že směnka bude splacena, a pokud by směnka nebyla uhrazena tím, za koho se aval zaručil, pak musí plnit sám aval. Je možné avalovat za výstavce směnky.

- Směnečný protest - je písemně zaznamenaný důkaz svědčící o tom, že nějaká skutečnost nenastala, tedy že přijetí nebo placení směnky bylo odepřeno. Tento protest se vydává na žádost oprávněné osoby a musí být proveden některým z protestních orgánů (soud, notáři, obce). Vykonání protestu se vyznačuje přímo na směnku, příp. na přívěsek. Také se vystavuje veřejná protestní listina. Její povinné náležitosti jsou uvedeny v § 80 čl. I. ZSŠ.

8. Blankosměnka

Listina, které chybí některá náležitost požadovaná zákonem na směnku, není platná jako směnka. Výjimkou z tohoto ustanovení je vydání blankosměnky (nebo též biankosměnky), tedy směnky, která je vyplněna pouze částečně, a chybějící údaje jsou doplněny později. Aby se jednalo o blankosměnku, musí být splněny následující podmínky:- listina obsahuje alespoň jeden podpis,

- v textu listiny je obsažené označení "směnka",

- neúplné vyplnění listiny je úmyslné a ten, kdo tuto listinu vystaví, udělí jejímu nabyvateli tzv. směnečné právo vyplňovací, tj. právo doplnit chybějící údaje, které bývá obvykle sjednáno v písemné formě, např. jako součást smlouvy apod.

Teprve doplněním chybějících údajů se blankosměnka stane platnou směnkou, a to i v případě, že její majitel nedodrží ujednání o tom, jaké údaje mají být do směnky doplněny. Platnost směnky nastává ex tunc, tedy k datu, kdy byla blankosměnka výstavcem podepsána.

Z výše uvedeného je zřejmé, že blankosměnka je pro výstavce i všechny další osoby, které se na směnku podepsali před doplněním chybějících údajů poměrně riskantní, zejména pak v případě, kdy směnečné právo vyplňovací není uděleno v písemné formě a o jeho obsahu neexistuje žádný doklad, nebo v případech, kdy je blankosměnka ještě před vyplněním převedena na třetí osobu.

9. Využití směnek v bankách

Používání směnek stále významně upadá, a to především z důvodu zdokonalování technologií. Hlavním problémem je zde to, že směnku nelze zaknihovat. Co se týče platebního styku i zajištění úvěrů, volí bankovní instituce především jednodušší a jednoznačnější právní operace.

Pouze blankosměnka je ještě využívána. Banky ji používají jako zajištění úvěrů, vždy ale ještě s nějakým zajištěním současně. Jde tedy spíše o psychologický prvek, protože tato směnka zajišťuje pouze aktuální majetek dlužníka.

Depozitní směnky, nabízené bankovními institucemi, jsou určeny ke zhodnocení volné finanční hotovosti. Plní tedy funkci termínovaných vkladů. Na rozdíl od termínovaných vkladů bývá úroková sazba u depozitní směnky vyšší, na druhou stranu ale není výplata směnky ze zákona pojištěna - na rozdíl od termínovaných vkladů, u kterých se z úroků přispívá do fondu pojištění vkladů

Dokumentární inkaso je druh cizí směnky, ve které prodávající (vývozce) přikazuje své bance, aby pro něj vyinkasovala finanční hotovost, oproti jistým, předloženým dokumentům (potvrzení o dodání zboží). Tento platební produkt se používá především v mezinárodním obchodě a pro banku nepředstavuje žádný závazek. Ta je pouze zprostředkovatelem, jde tedy o velmi malou garanci.

Eskont směnek je způsobem financování, kterým se v České republice zabývaly banky po revoluci 1989, ale dnes je na ústupu. Je tomu tak proto, že směnka je používaná zřídka, a také proto, že bankovní instituce mají k dispozici lepší nástroje financování.

Zdroje informací

www.mesec.cz

Cipra, T.: Praktický průvodce finanční a pojistnou matematikou. EKOPRESS, 2005.

Kovařík, Z.: Směnka a šek v České republice. Praha: C. H. Beck, 1994.

Chromá, E.: Bakalářská práce. Směnky. České Budějovice 2009.

Řešené úlohy

Úloha 1

Obchodní společnost A vydala obchodní směnku v hodnotě 10 000 000 Kč splatnou k 1.6. 2007. Obchodní společnost B zakoupila směnku 3.3.2007 při roční diskontní míře 7%, aby ji 5.4. 2007 prodala při roční diskontní míře 6,95%. Jakou roční úrokovou míru realizovala společnost B při této transakci?

| Tutorial | Tutorial(PDF) | Maplet | Maple code |

Doplňky ke stažení:

Maplet pro výpočet počtu dní mezi dvěma rozhodnými daty

Maplet pro výpočet diskontované směnečné částky

Úloha 2

Firma PEIK eskontuje u Komerční banky ke dni 20.4.2007 čtyři směnky s různými daty vystavení, různými úrokovými mírami a různými daty splatnosti:

| Pořadové číslo | Datum vystavení | Nominální hodnota (Kč) | Úroková míra (%p.a.) | Datum splatnosti |

|---|---|---|---|---|

| 1. | 1. 2. 2007 | 30 000 | 2 | 1. 8. 2007 |

| 2. | 15. 3. 2007 | 100 000 | 3 | 15. 7. 2007 |

| 3. | 21. 3. 2007 | 40 000 | 2,5 | 15. 9. 2007 |

| 4. | 7. 4. 2007 | 110 000 | 3,2 | 1. 10. 2007 |

Diskontní míra banky činí 7% p.a., provize banky je 5 promile, výlohy za každou směnku 35 Kč.

- Určete úhrnnou diskontovanou hodnotu čtyř směnek.

- Určete střední den splatnosti.

| Tutorial | Tutorial(PDF) | Maplet | Maple code |

Vytvořeno s podporou grantu FRVŠ 1857/2009